Die Steuergesetzgebung ist vielfältig und nicht immer klar verständlich. Laufende Änderungen tragen zudem zu Unübersicht bei. Es bedarf somit hohem und stets aktuellem Expertenwissen zur Klärung aller Steuerfragen. Gerne bringen wir unser Knowhow ein und betreuen Sie in allen steuerlichen und wirtschaftlichen Angelegenheiten.

Wir optimieren …

…Ihre Steuern

Wir helfen Ihnen die Steuerbelastung Ihres Unternehmens zu optimieren.

…Ihre Kostenstruktur

Unsere Lösungen machen sich schnell bezahlt.

…Ihren Gewinn

Wir stehen dafür ein, Ihr Unternehmen voranzubringen.

…Ihren Zeitplan

Wir sparen Ihnen Zeit, Geld und Nerven.

… Ihren Erfolg

Wir begleiten Sie persönlich und kompetent in allen steuerlichen und betriebswirtschaftlichen Fragen.

Umfassendes Service, individuelle Beratung und eine vertrauensvolle Zusammenarbeit sind der Weg zum gemeinsamen Ziel.

Kompetenz schafft Vertrauen.

Die steuerliche Luxustangente bei Elektroautos

Der VwGH hatte sich unlängst (GZ Ro 2022/15/0043 vom 20.3.2024) mit der steuerlichen Behandlung von Elektroautos auseinanderzusetzen. Im Zentrum der Entscheidung stand die sogenannte "Luxustangente", eine Obergrenze für die steuerliche Absetzbarkeit von Kosten für PKWs....

Sind Kosten zur Berechnung der Immobilienertragsteuer abzugsfähig?

Ein Steuerpflichtiger hatte im Jahr 2014 eine Liegenschaft (Miteigentumsanteil an einer Liegenschaft) aus dem Privatvermögen verkauft und hatte hierauf die Immobilienertragsteuer abzuführen. Da es sich um ein sogenanntes "Altgrundstück" handelte, wurde die Berechnung...

BFG zur Luxustangente bei Elektroautos

Mit dem zunehmenden Interesse an Elektrofahrzeugen stellt sich für viele potenzielle Käufer die Frage, wie E-Autos steuerlich zu behandeln sind. In Österreich gibt es einige steuerliche Begünstigungen, die den Umstieg auf emissionsfreie Mobilität fördern sollen....

Abzugsfähigkeit von Schadenersatzzahlungen für verhängte Kartellstrafen

Grundsätzlich gilt für Strafen und Geldbußen ein steuerliches Abzugsverbot, um den Sinn und Zweck der Strafe aufrechtzuerhalten und den Lenkungseffekt nicht ad absurdum zu führen. Der VwGH hatte sich unlängst (GZ Ra 2019/13/0062 vom 19. März 2021) mit der Frage zu...

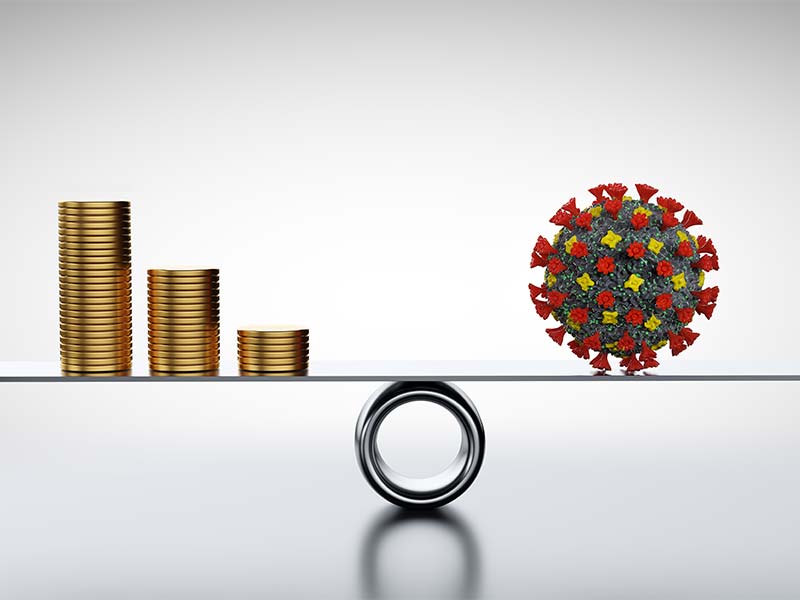

Steuerliche Behandlung der Corona-Förderungen

Bei der Vielzahl an verschiedenen Förderungen zur Abmilderung der negativen wirtschaftlichen Auswirkungen der COVID-19-Pandemie stellt sich auch die Frage, wie die einzelnen Förderungen steuerlich zu behandeln sind. Nicht jede Förderung ist nämlich für sich automatisch...

News und Updates rund um die wirtschaftlichen Maßnahmen gegen die COVID-19 Pandemie

Die Dauer der Pandemie bringt es mit sich, dass es immer wieder zu Verlängerungen und zur Ausweitung der Maßnahmen zur Unterstützung der von der Pandemie hart in Mitleidenschaft gezogenen Unternehmen kommt. Nachfolgend soll ein Überblick über aktuelle Maßnahmen,...

Schadenersatzzahlungen als Werbungskosten?

Ein Geschäftsführer einer GmbH hatte "im Alleingang" eine Bank damit beauftragt, einem langjährigen Lieferanten eine Bankgarantie auszustellen, obwohl er hierfür im Innenverhältnis die Zustimmung des Beirats und der Generalversammlung der GmbH benötigt...

Betrieblich veranlasste Strafverteidigungskosten sind als Betriebsausgabe abzugsfähig

Über eine österreichische GmbH wurde nach einem Kartellverfahren von der Europäischen Kommission eine Geldstrafe für Preisabsprachen und unlauteren Wettbewerb verhängt. Dem Körperschaftsteuergesetz folgend sind Strafen und Geldbußen, die von Gerichten,...

Strenge Anforderungen an außergewöhnliche Belastung bei Behinderung

An die steuerliche Absetzbarkeit von mit der privaten Lebensführung verbundenen Kosten sind typischerweise strenge Anforderungen geknüpft. So müssen für die Geltendmachung als außergewöhnliche Belastung die Kriterien der Außergewöhnlichkeit und...

Verfassungsgerichtshof bestätigt Abzugsverbot für Managergehälter über 500.000 €

Mit dem 1. Abgabenänderungsgesetz 2014 wurde ab 1.3.2014 das Abzugsverbot für jenen Teil der Gehälter , die 500.000 € übersteigen , eingeführt. Erfasst ist das Entgelt für Arbeits- oder Werkleistungen soweit es den Betrag von 500.000 €...

Highlights aus dem 2. Abgabenänderungsgesetz 2014

Das im Dezember 2014 final beschlossene 2. Abgabenänderungsgesetz 2014 bringt vor allem Klarstellungen mit sich. Die wesentlichsten Aspekte und Neuerungen, welche grundsätzlich ab 2015 gelten bzw. oftmals bereits für die Veranlagung 2014 Auswirkungen haben, werden...

UFS erweitert Firmenwertabschreibung in der Gruppe auf EU-Ausland

Die österreichische Gruppenbesteuerung ermöglicht nicht nur die steuerliche Verrechnung von Gewinnen mit ausländischen Verlusten innerhalb der Gruppe, sondern auch eine Firmenwertabschreibung bei der Anschaffung bzw. Aufnahme von Beteiligungen in die Unternehmensgruppe. Mit...

Englischsprachige Tageszeitung bei Englischlehrer steuerlich abzugsfähig

Die steuerliche Geltendmachung von Kosten, die zwar beruflich veranlasst sind, aber zugleich auch Kosten der (privaten) Lebensführung darstellen können, wird von der Finanzverwaltung üblicherweise sehr strikt gehandhabt, um Vorteile für bestimmte Berufsgruppen zu...

High-School-Jahr in Amerika als außergewöhnliche Belastung?

Eine steuermindernde außergewöhnliche Belastung liegt vor, sofern sie außergewöhnlich ist, zwangsläufig erwächst und die wirtschaftliche Leistungsfähigkeit des Steuerpflichtigen wesentlich beeinträchtigt . Zudem darf die...

Highlights aus dem Wartungserlass 2010 zu den Körperschaftsteuerrichtlinien

Der kürzlich veröffentlichte Wartungserlass zu den KStR enthält mehrere Klarstellungen , von denen die bedeutendsten nachfolgend näher dargestellt werden: Steuerfreiheit von EU/EWR-Portfolio-Dividenden Bekanntermaßen wurde durch das AbgÄG 2009 die...